整个美国的国债收益率曲线面临倒挂!

在全球市场高度关注的3 个月和10年期美国国债收益率利差方面,一度达到了36个基点。而且倒挂时间已经持续了近两个月。与此同时,英国、加拿大、德国等西方主要经济体收益率曲线都呈现倒挂趋势,显示出市场对于全球经济步入衰退的一致性预期。

8月7日,美国白宫贸易与经济事务顾问纳瓦罗(Peter Navarro)呼吁,美联储在2019年底前进一步降息,要降低75个基点或100个基点,让美国利率和其他国家保持一致,“我们之间的利差太大了,对我们的就业会造成伤害”。目前,美国联邦基金利率目标区间为2%至2.25%。

在美联储等全球主要央行降息预期提振,以及避险需求的不断推升,黄金近日不断创六年多新高。8月7日上午,Comex黄金期货价格更是自2013年4月来首次突破1500美元/盎司。7日当天,中国央行公布数据显示,央行已经连续8个月增持黄金。

整个美国的收益率曲线即将倒挂

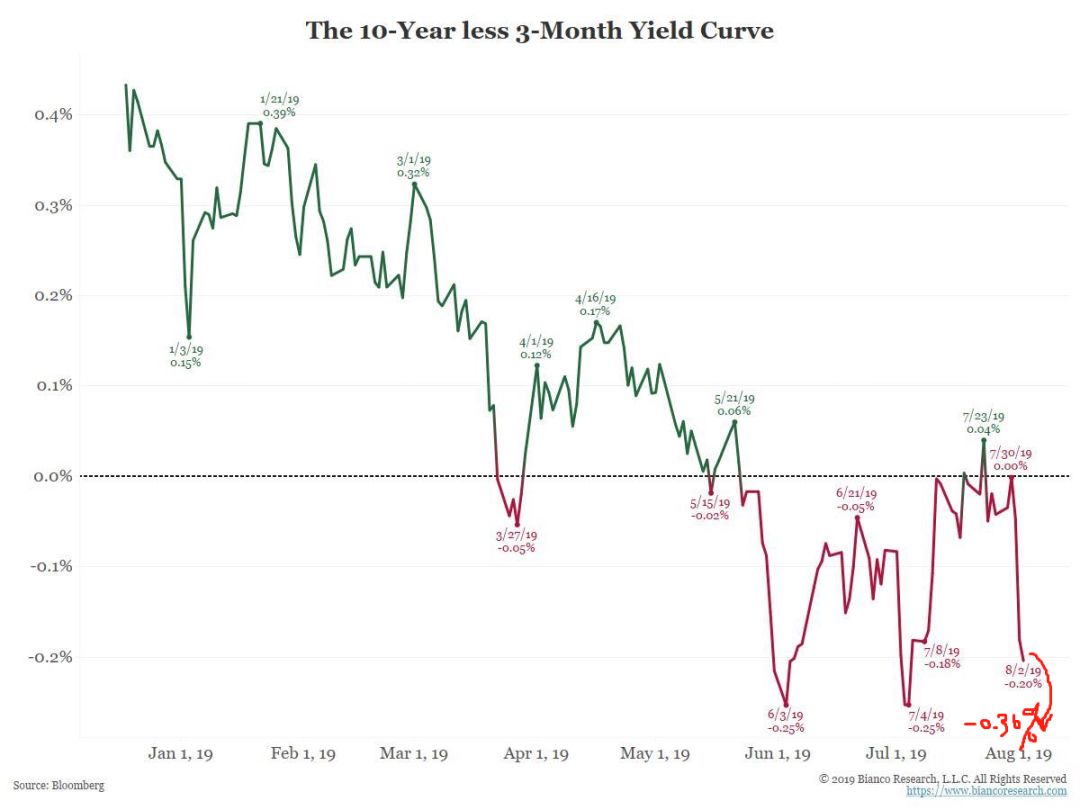

美国10 年国债收益率代表长端利率,3 个月国债收益率代表短端利率。8月6日,3 个月和10年期国债收益率倒挂一度达到了36个基点。

从短期看,这一曲线曾在3月27日第一次出现5个基点,第二次是5月15日出现2个基点,但是在6月份之后,这一曲线长期呈现倒挂现象,8月6日倒挂程度进一步加大,到36个基点。这也是自2006年—2007年以来第一次。

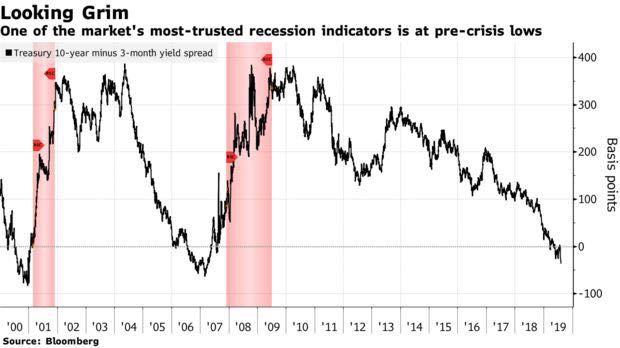

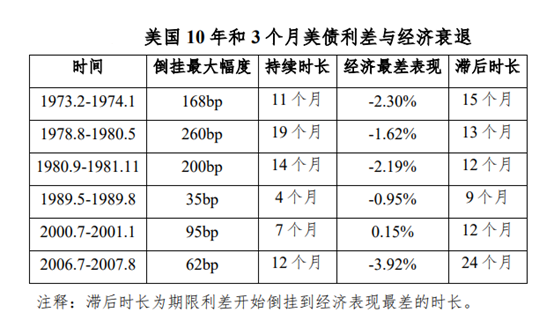

在历史上,美国国债收益率曲线倒挂是美国经济衰退的先行指标。自 1970 年以来,每一次收益率曲线倒挂都预示着 1- 2 年后美国经济将步入衰退。特别是,在以美国 10 年国债收益率代表长端利率,3 个月国债收益率代表短端利率。这种曲线倒挂时,指导意义更明显。

统计显示,1970 年以来,虽然每次曲线倒挂的幅度、持续时间、对经济衰退的领先时间都有所不同,但美国经济随后都陷入了衰退。

比如,1977 年 9 月到 1981 年 12 月,美国国债收益率曲线倒挂 224基点,持续时间 19 个月,为历史之最。一年之后,美国经济陷入了长达 3 年的负增长。

即使在倒挂幅度最小的 1989 年 6 月至 1989 年 12 月,曲线倒挂最大幅度仅为 18基点,美国经济依然在 9 个月之后步入了衰退。

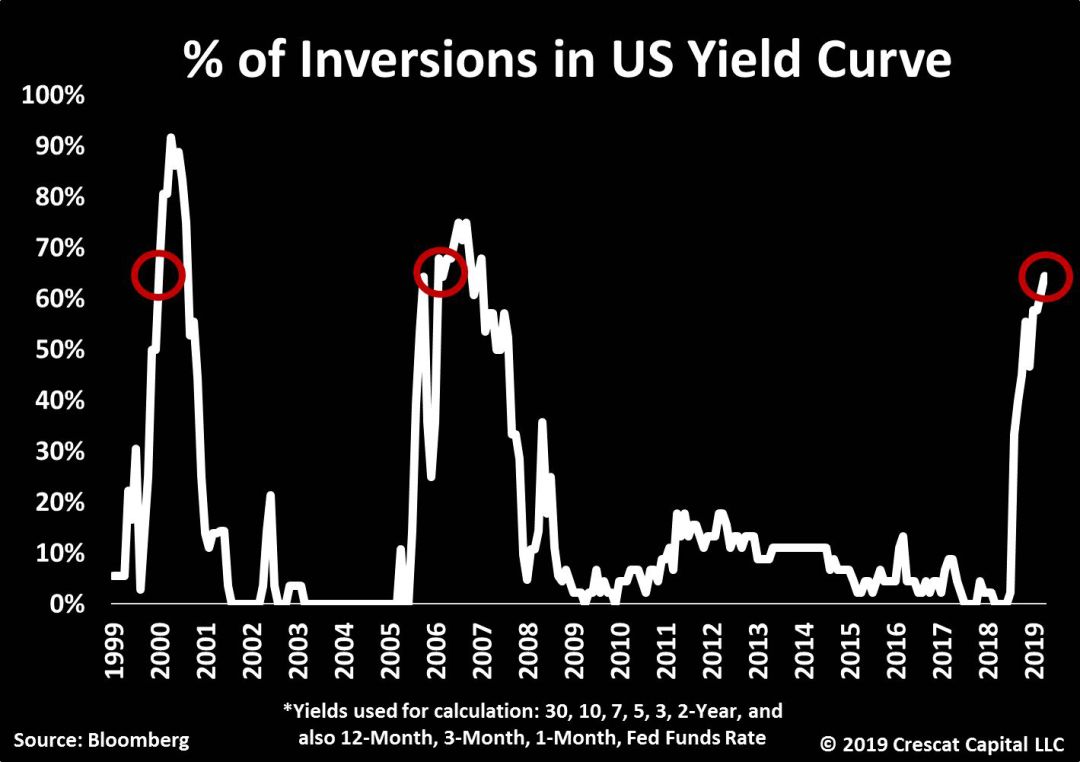

目前,除了3 个月和10年期国债收益率出现倒挂之外,有65%的国债收益率曲线,也已经出现了倒挂情况。这种局面都曾经出现在2006年和1999年的两场世界级的经济危机当中。

西方主要经济体纷纷出现曲线倒挂现象

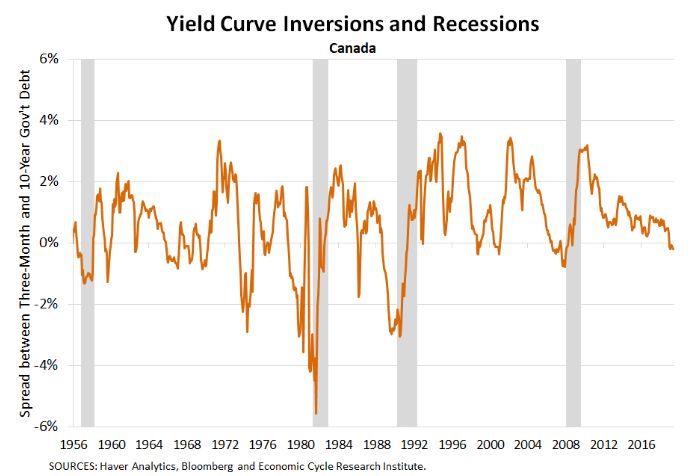

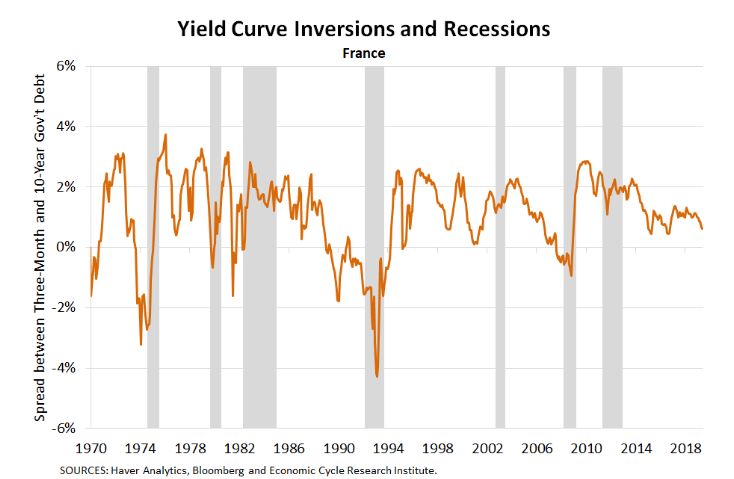

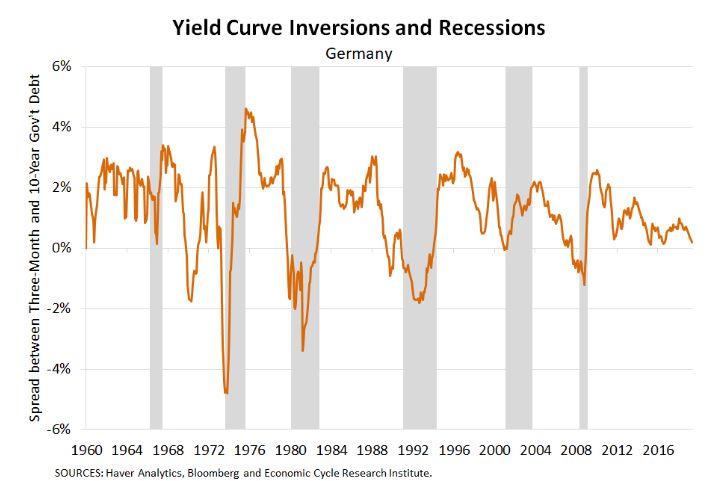

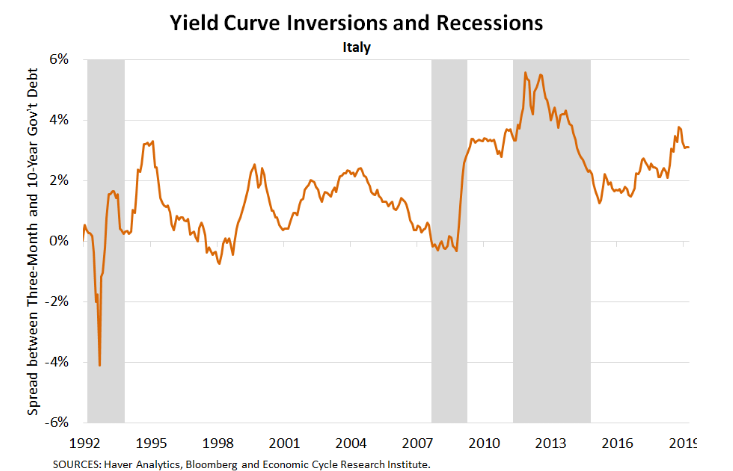

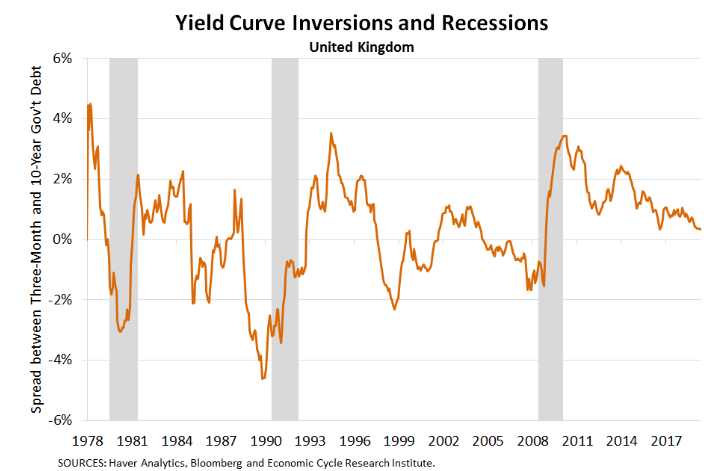

值得注意的是,这个3个月期和10年期限的国债收益率曲线倒挂不仅仅在美国,在一些西方主要经济体也都出现了。比如加拿大、英国、德国、意大利、法国等国家都出现和即将出现曲线倒挂局面,表现出了全球经济步入衰退的一致性预期。

如下图,加拿大3个月期和10年期限的国债收益率曲线已经倒挂。

如下图,法国3个月期和10年期限的国债收益率曲线下滑明显,倒挂为期不远。

如下图,德国3个月期和10年期限的国债收益率曲线已经出现倒挂。

如下图,意大利3个月期和10年期限的国债收益率曲线出现下滑。

如下图,英国3个月期和10年期限的国债收益率曲线接近倒挂。

从以上包括美国在内的6个主要西方经济体数据来看,收益率曲线倒挂趋势总体趋向明显,市场对于全球经济见顶回落,未来步入衰退的预期显著加强。当然,需要提醒的是,期限利差倒挂与经济衰退并不是单向的关系,而是相互影响;没有长时间的期限利差倒 挂,很难产生持久的经济衰退;而反之,没有持久的经济衰退,期限利差倒挂也很可能只是昙花一现。

白宫持续重炮猛轰美联储,要求年内降息100个基点

8月7日,美国白宫贸易与经济事务顾问纳瓦罗(Peter Navarro)呼吁,在2019年底前进一步降息,要降低75个基点或100个基点,让美国利率和其他国家保持一致,“我们之间的利差太大了,对我们的就业会造成伤害”。目前,美国联邦基金利率目标区间为2%至2.25%。

随后,7日晚间,美国总统特朗普在社交媒体上也再度炮轰美联储。他表示,美联储必须更大幅、更快下调利率。特朗普称,问题是美联储太骄傲而不愿承认其收紧政策过快过重的错误。美联储必须立即停止其“荒谬的”量化紧缩政策。

此前,尽管8月5日美联储四个前任主席联合发声,美联储必须不受制于短期政治压力。但是美联储前任主席耶伦曾在7月29日表示,她支持联储将基准利率下调25个基点,因为全球经济走弱,美国通胀率仍然低迷。

实际上,随着美中贸易摩擦导致市场信心恶化,市场资金纷纷涌入美国国债市场,导致美国国债收益率已经持续下滑,市场对于美联储降息的预期明显升温,美国十年期国债收益率一度跌破1.66%,创下自2016年11月以来的最低。美国银行预计,美联储将在今年第四季度推出量化宽松措施,进一步挽救下滑的经济。

站上1500美元,避险资金热捧黄金

在美联储等全球主要央行降息预期提振,以及避险需求的不断推升,黄金近日不断创六年多新高。8月7日上午,Comex黄金期货价格更是自2013年4月来首次突破1500美元/盎司。与此同时,白银近来也创下自2016年以来的新高。

过去一周,黄金价格涨势如虹。美国商品期货交易委员会(CFTC)的持仓报告显示,截至7月30日,投机者和基金经理的单周黄金看涨情绪创四周新高。投资者所持的COMEX黄金期货和期权净多头头寸增加13848手,至231365手合约。

在美联储公布利率决议后,黄金一度降至7月中旬以来最低位,但随着美国总统特朗普新的关税政策给全球贸易局势增添了巨大的不确定性,市场对美联储继续降息的预期回升,美元走软,避险情绪推动黄金再创新高。

世界黄金协会最新发布的《黄金需求趋势报告》显示,2019年第二季度,全球黄金需求增长至1123吨,加上今年第一季度的数据,黄金需求在2019年上半年增长至2181.7吨,同比增长8%。

7日,中国央行公布数据,央行连续8个月增持黄金。与此同时,全球央行在今年第二季度共购入224.4吨黄金,使得今年上半年的央行购金总量达到了374.1吨,为全球官方黄金储备净增幅在世界黄金协会19年的季度历史数据中增幅最大的半年。

另一大推动全球黄金需求上行的关键动力则是黄金ETF。数据显示,今年第二季度全球黄金ETF的持有量增长67.2吨,总存量创下6年新高;其中,欧洲地区黄金ETF的总规模达到了1184吨的历史新高。